Enlarge image

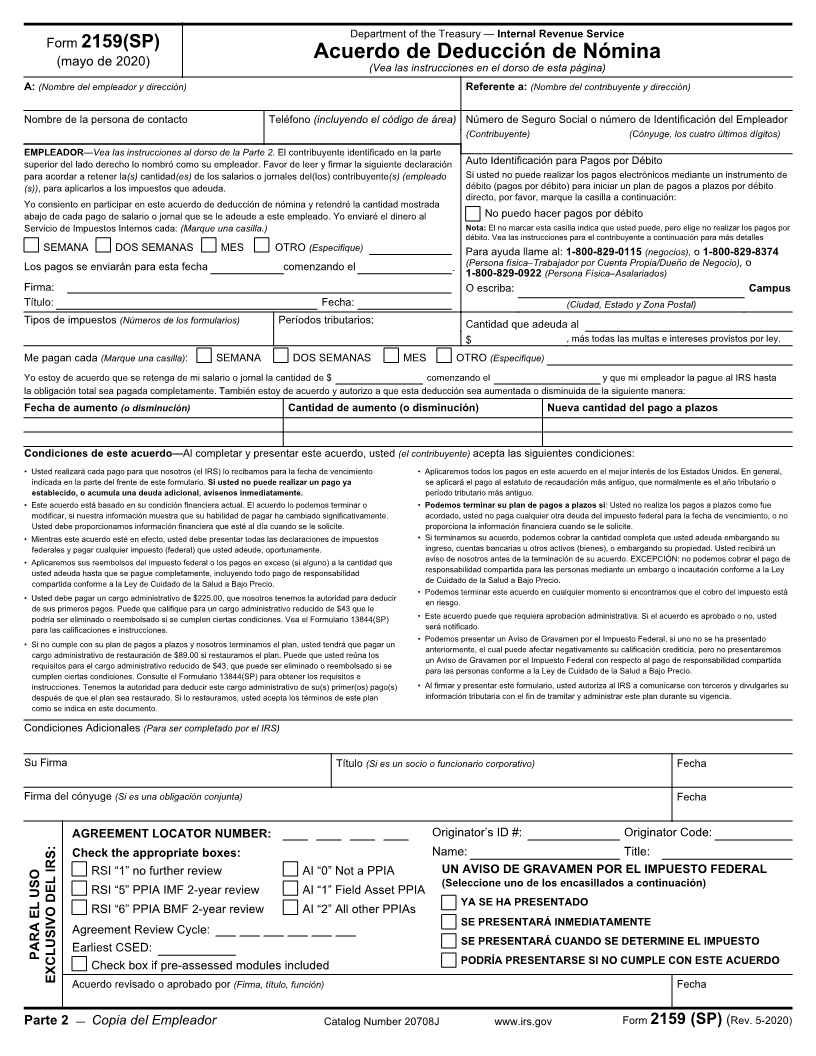

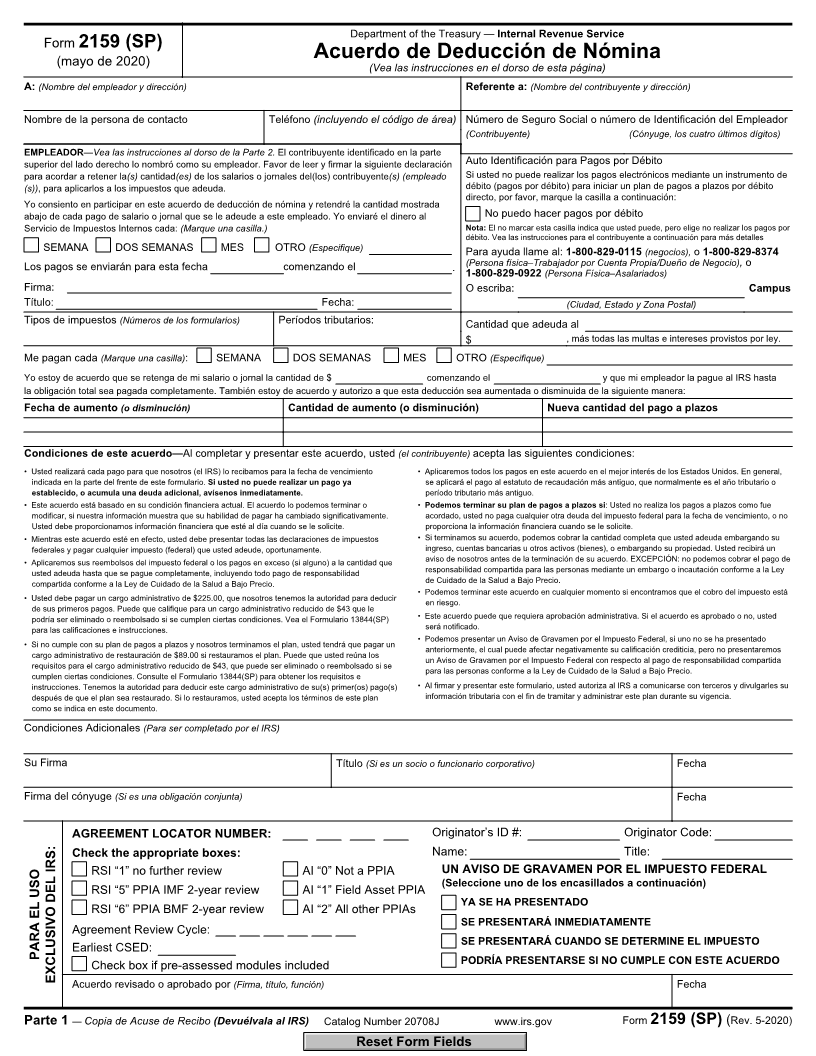

Department of the Treasury — Internal Revenue Service

Form 2159 (SP)

(mayo de 2020) Acuerdo de Deducción de Nómina

(Vea las instrucciones en el dorso de esta página)

A: (Nombre del empleador y dirección) Referente a: (Nombre del contribuyente y dirección)

Nombre de la persona de contacto Teléfono (incluyendo el código de área) Número de Seguro Social o número de Identificación del Empleador

(Contribuyente) (Cónyuge, los cuatro últimos dígitos)

EMPLEADOR—Vea las instrucciones al dorso de la Parte 2. El contribuyente identificado en laparte

superior del lado derecho lo nombró como su empleador. Favor de leer y firmar lasiguiente declaración Auto Identificación para Pagos por Débito

para acordar a retener la(s) cantidad(es) de los salarios o jornales del(los) contribuyente(s)(empleado Si usted no puede realizar los pagos electrónicos mediante un instrumento de

(s)), para aplicarlos a los impuestos que adeuda. débito (pagos por débito) para iniciar un plan de pagos a plazos por débito

directo, por favor, marque la casilla a continuación:

Yo consiento en participar en este acuerdo de deducción de nómina y retendré lacantidad mostrada

abajo de cada pago de salario o jornal que se le adeude a este empleado.Yo enviaré el dinero al No puedo hacer pagos por débito

Servicio de Impuestos Internos cada: (Marque una casilla.) Nota: El no marcar esta casilla indica que usted puede, pero elige no realizar los pagos por

débito. Vea las instrucciones para el contribuyente a continuación para más detalles

SEMANA DOS SEMANAS MES OTRO (Especifique) Para ayuda llame al: 1-800-829-0115 (negocios), o 1-800-829-8374

Los pagos se enviarán para esta fecha comenzando el . (Persona física–Trabajador por Cuenta Propia/Dueño de Negocio), o

1-800-829-0922 (Persona Física–Asalariados)

Firma: O escriba: Campus

Título: Fecha: (Ciudad, Estado y Zona Postal)

Tipos de impuestos (Números de los formularios) Períodos tributarios: Cantidad que adeuda al

$ , más todas las multas e intereses provistos por ley.

Me pagan cada (Marque una casilla): SEMANA DOS SEMANAS MES OTRO (Especifique)

Yo estoy de acuerdo que se retenga de mi salario o jornal la cantidad de $ comenzando el y que mi empleador la pague al IRS hasta

la obligación total sea pagada completamente. También estoy de acuerdo y autorizo a que esta deducción sea aumentada o disminuida de la siguiente manera:

Fecha de aumento (o disminución) Cantidad de aumento (o disminución) Nueva cantidad del pago a plazos

Condiciones de este acuerdo—Al completar y presentar este acuerdo, usted (el contribuyente) acepta las siguientes condiciones:

• Usted realizará cada pago para que nosotros (el IRS) lo recibamos para la fecha de vencimiento • Aplicaremos todos los pagos en este acuerdo en el mejor interés de los Estados Unidos. En general,

indicada en la parte del frente de este formulario. Si usted no puede realizar un pago ya se aplicará el pago al estatuto de recaudación más antiguo, que normalmente es el año tributario o

establecido, o acumula una deuda adicional, avísenos inmediatamente. período tributario más antiguo.

• Este acuerdo está basado en su condición financiera actual. El acuerdo lo podemos terminar o • Podemos terminar su plan de pagos a plazos si: Usted no realiza los pagos a plazos como fue

modificar, si nuestra información muestra que su habilidad de pagar ha cambiado significativamente. acordado, usted no paga cualquier otra deuda del impuesto federal para la fecha de vencimiento, o no

Usted debe proporcionarnos información financiera que esté al día cuando se le solicite. proporciona la información financiera cuando se le solicite.

• Mientras este acuerdo esté en efecto, usted debe presentar todas las declaraciones de impuestos • Si terminamos su acuerdo, podemos cobrar la cantidad completa que usted adeuda embargando su

federales y pagar cualquier impuesto (federal) que usted adeude, oportunamente. ingreso, cuentas bancarias u otros activos (bienes), o embargando su propiedad. Usted recibirá un

• Aplicaremos sus reembolsos del impuesto federal o los pagos en exceso (si alguno) a la cantidad que aviso de nosotros antes de la terminación de su acuerdo. EXCEPCIÓN: no podemos cobrar el pago de

usted adeuda hasta que se pague completamente, incluyendo todo pago de responsabilidad responsabilidad compartida para las personas mediante un embargo o incautación conforme a la Ley

compartida conforme a la Ley de Cuidado de la Salud a Bajo Precio. de Cuidado de la Salud a Bajo Precio.

• Usted debe pagar un cargo administrativo de $225.00, que nosotros tenemos la autoridad para deducir • Podemos terminar este acuerdo en cualquier momento si encontramos que el cobro del impuesto está

de sus primeros pagos. Puede que califique para un cargo administrativo reducido de $43 que le en riesgo.

podría ser eliminado o reembolsado si se cumplen ciertas condiciones. Vea el Formulario 13844(SP) • Este acuerdo puede que requiera aprobación administrativa. Si el acuerdo es aprobado o no, usted

para las calificaciones e instrucciones. será notificado.

• Si no cumple con su plan de pagos a plazos y nosotros terminamos el plan, usted tendrá que pagar un • Podemos presentar un Aviso de Gravamen por el Impuesto Federal, si uno no se ha presentado

cargo administrativo de restauración de $89.00 si restauramos el plan. Puede que usted reúna los anteriormente, el cual puede afectar negativamente su calificación crediticia, pero no presentaremos

requisitos para el cargo administrativo reducido de $43, que puede ser eliminado o reembolsado si se un Aviso de Gravamen por el Impuesto Federal con respecto al pago de responsabilidad compartida

cumplen ciertas condiciones. Consulte el Formulario 13844(SP) para obtener los requisitos e para las personas conforme a la Ley de Cuidado de la Salud a Bajo Precio.

instrucciones. Tenemos la autoridad para deducir este cargo administrativo de su(s) primer(os) pago(s) • Al firmar y presentar este formulario, usted autoriza al IRS a comunicarse con terceros y divulgarles su

después de que el plan sea restaurado. Si lo restauramos, usted acepta los términos de este plan información tributaria con el fin de tramitar y administrar este plan durante su vigencia.

como se indica en este documento.

Condiciones Adicionales (Para ser completado por el IRS)

Su Firma Título (Si es un socio o funcionario corporativo) Fecha

Firma del cónyuge (Si es una obligación conjunta) Fecha

AGREEMENT LOCATOR NUMBER: Originator’s ID #: Originator Code:

Check the appropriate boxes: Name: Title:

RSI “1” no further review AI “0” Not a PPIA UN AVISO DE GRAVAMEN POR EL IMPUESTO FEDERAL

(Seleccione uno de los encasillados a continuación)

RSI “5” PPIA IMF 2-year review AI “1” Field Asset PPIA

YA SE HA PRESENTADO

RSI “6” PPIA BMF 2-year review AI “2” All other PPIAs

SE PRESENTARÁ INMEDIATAMENTE

Agreement Review Cycle:

PARA EL USO Earliest CSED: SE PRESENTARÁ CUANDO SE DETERMINE EL IMPUESTO

Check box if pre-assessed modules included PODRÍA PRESENTARSE SI NO CUMPLE CON ESTE ACUERDO

EXCLUSIVO DEL IRS:

Acuerdo revisado o aprobado por (Firma, título, función) Fecha

Parte 1 — Copia de Acuse de Recibo (Devuélvala al IRS) Catalog Number 20708J www.irs.gov Form 2159 (SP) (Rev. 5-2020)

Reset Form Fields